Más presión sobre el dólar y los precios: el Banco Central emitirá un billón de pesos en julio

Los nuevos máximos del dólar libre, que ayer superó los $300 por primera vez convive con la continua emisión monetaria del Banco Central. La expansión de este mes llegaría al billón de pesos, que se agrega a 1,2 billones que ya se habían emitido en junio. Ese dinero se usó para ponerle un piso a los bonos en moneda local, que habían sufrido una corrida a mediados del mes pasado, pero también en parte se utiliza para cubrir el rojo fiscal.

El dato surge de un informe que elaboró el economista Ramiro Castiñeira, director de la consultora Econométrica. “En los primeros 12 días del mes de julio ya emitió otros $ 600.000 millones. A este ritmo, con facilidad emitirá 2 billones de pesos entre junio y julio, equivalente a casi la totalidad de la base monetaria”.

“De la mayor parte de esta emisión el BCRA la logró retener al colocar 1,4 billones entre leliqs y pases. El BCRA dejó en el mercado poco más de 400 mil millones de pesos, alimentando la escalada del dólar y la inflación”, agregó el el informe del economista.

La noticia algo más alentadora es que esa intervención del BCRA para sostener los bonos en pesos dio resultado, aunque a un alto costo. Hoy los precios volvieron a los niveles previos a la “corrida” y el Tesoro no tendría problemas para al menos renovar los vencimientos a fin de mes. De esta forma, la principal canilla de emisión de los últimos dos meses quedaría cerrada al menos momentáneamente

La dinámica del mercado financiero y cambiario muestra un acelerado deterioro. La emisión de pesos por parte del Central llegaría a 2 billones entre junio y julio, mientras que el Central acumula una caída de reservas por intervención superior a los USD 900 millones. Ninguna de las dos tendencias es sostenible

Según la estimación de Castiñeira, el déficit fiscal bien medido se ubicará este año en torno a 9% del PBI: de ese total, 3,5% corresponde al déficit fiscal primario, otro 2% a los intereses de la deuda en pesos emitida por el BCRA y 3,5% adicionales se explican por los intereses de las Leliq y pases que debe afrontar el Central, lo que se conoce como déficit cuasifiscal.

Estos datos no son desconocidos por el equipo económico. Por eso, la ministra de Economía, Silvina Batakis, enfatizó la necesidad de realizar un ajuste fiscal ni bien arrancó su gestión. Sin embargo, hasta ahora sólo fueron declaraciones y prácticamente no hubo señales concretas en esa dirección.

Lo más preocupante es que la gran emisión de pesos de los últimos meses posiblemente no impacte en la inflación actual, sino que se traslade a precios más cerca de fin de año.

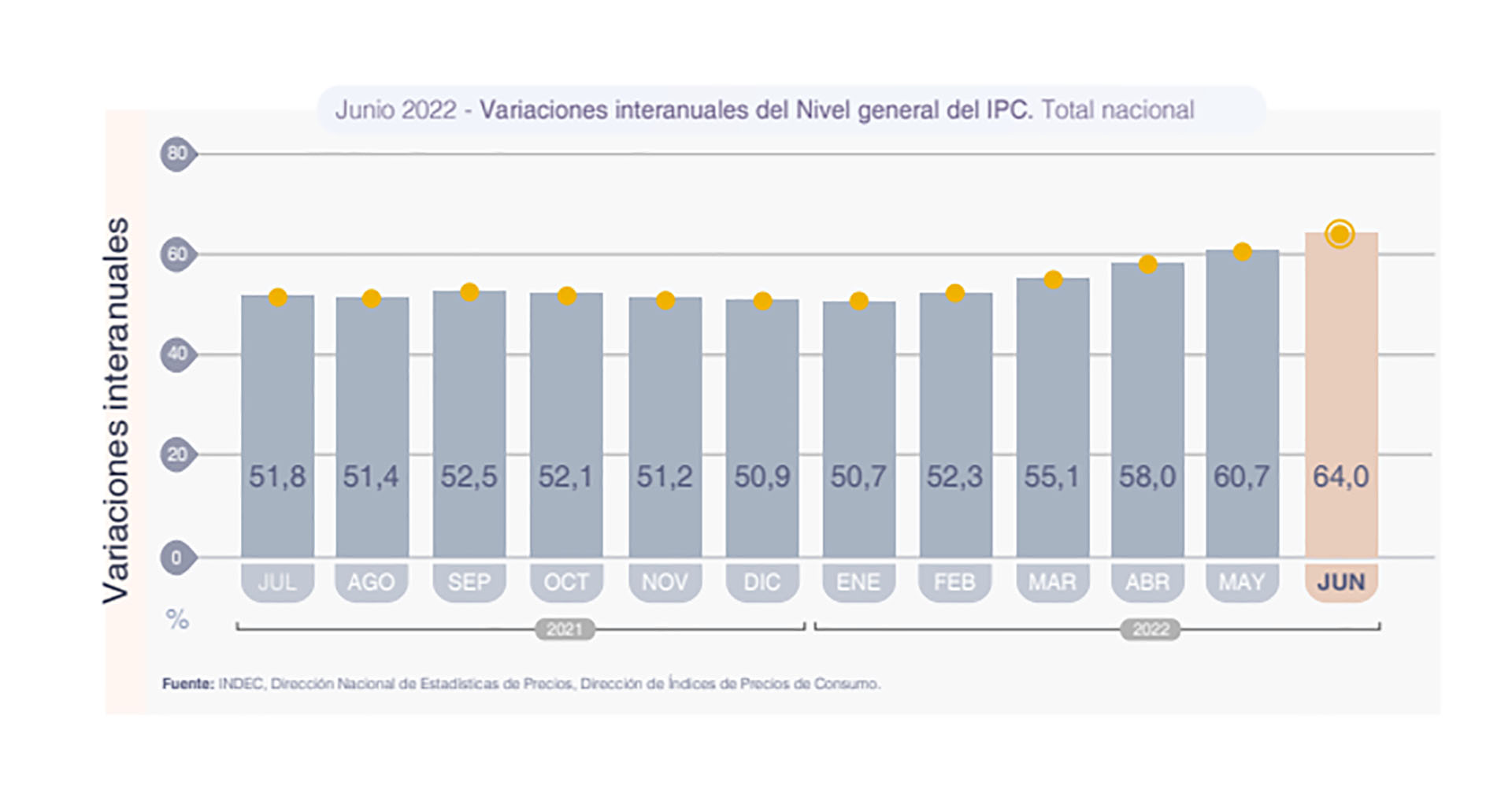

Julio es un mes muy complicado para la economía. La inflación apunta a ubicarse arriba del 7% producto de la turbulencia generada por la renuncia de Martín Guzmán en Economía y el dólar ya escaló arriba de los $ 300. Además, la brecha cambiaria se mantiene arriba del 130%, generando aún más presiones devaluatorias.

La dinámica actual del mercado financiero y cambiario es explosiva, salvo que se adopten medidas urgentes para reducir la emisión, bajar el déficit y regenerar la confianza. Ninguna de estas tres opciones luce como algo muy factible al menos en el corto plazo.

Con semejante nivel de incertidumbre y falta de control monetario, la mayoría de los economistas está revisando al alza los pronósticos de inflación para el año. La mayoría la estima en al menos el 90%, pero que tranquilamente podría llegar al 100%. Lo que podría gatillar esta aceleración es una suba adicional de la brecha o bien que se produzca un salto brusco del tipo de cambio.

Además de la expansión monetaria a pasos acelerados, el Banco Central continúa perdiendo reservas líquidas. Ayer fueron otros USD 120 millones, ante la necesidad de seguir importando energía y en el mes ya supera los USD 900 millones en rojo. Pero no es el único motivo: los productores están demorando todo lo que pueden la venta de soja especulando con una suba del tipo de cambio oficial. Y además desde distintos sectores presionan para acceder al dólar oficial: turismo, importadores y empresas que deben cancelar deuda con el exterior.

Uno de los pilares del acuerdo con el FMI era reducir drásticamente la emisión monetaria. Esto incluía una baja del déficit fiscal a 2,5% del PBI y también mayor emisión de deuda en pesos por parte del Tesoro para financiarse en el mercado local. Sin embargo, no se cumplirá con la reducción del rojo de las cuentas públicas comprometida ante el Fondo ni con la mayor colocación de bonos por parte del Gobierno. Estos efectos combinados provocarán que la emisión de pesos por parte del Central resulte sustancialmente más alta que lo planificado, lo que rompe cualquier estimación previa sobre niveles de inflación (que en el acuerdo se estimó en 48% como máximo) y evolución del tipo de cambio.

Fuente: infobae